Inflácia sa po troch dekádach vracia, investori však stále myslia po starom. Zhodnotenie svojich peňazí odvodzujú od nominálneho výnosu. Často si ani nevšimnú, že ich peniaze strácajú hodnotu

Tempo rastu cien v poslednom čase spomalilo a inflácia sa považuje za problém včerajška. Pritom tempo rastu jadrovej inflácie (bez vplyvu volatilných cien energií a potravín) je stále na úrovni troch až štyroch percent medziročne a klesá len pomaly. Ak nepočítame inflačný rok 2022, išlo by o najvyšší rast jadrovej inflácie za posledné dekády.

Aby človek zabránil strate hodnoty svojich voľných peňazí, je vhodné svoje peniaze odkladať a zhodnocovať. Z dlhodobého pohľadu je to totiž jediný spôsob, ako si aj o jeden, päť či desať rokov kúpiť za svoje peniaze minimálne takú hodnotu, ako dnes.

Čo hovoria historické dáta?

Ak sa pozrieme na dlhodobý vývoj, od začiatku 20. storočia až do súčasnosti (dáta od výskumníka Roberta Shillera sú aktualizované k 1.9.2023), akcie s prehľadom porážajú infláciu. Index Dow Jones Industrial Average 30 (ďalej ako „akcie“) prináša ročne 9,9 percenta vrátane dividend. Inflácia v priemere rástla tri percentá ročne a poraziť ju v dlhodobom horizonte dokázali aj dlhopisy (10-ročné americké vládne dlhopisy), ktoré vrátane reinvestovaného kupónu zarábajú 4,6 percenta ročne. Tieto budú reprezentovať dlhopisový benchmark, označený ako „dlhopisy“.

Na prvý pohľad by sa mohlo zdať, že stačí investovať a peniaze sú hneď chránené. Nie je to vždy pravda a už vôbec to neplatí práve v čase zvýšenej inflácie. Zvýšená inflácia môže veľmi rýchlo vymazať dosiahnutý výnos. Najlepšie to vidieť na dlhopisoch. V horizonte piatich (2,5 percenta ročný výnos vs. 1,8 percenta inflácia) aj desiatich rokov pred pandémiou dokázali reálne zarobiť (4,1 percenta ročný výnos vs. 1,8 percenta inflácia).

Teraz je už všetko inak. Keďže dlhopisy sa práve v dôsledku inflácie prepadli na 15-ročné minimá, ich doteraz zarobený výnos je preč. Na 5-ročnom aj na 10-ročnom horizonte k 1.9.2023 nedokázali poraziť infláciu. Priemerná 5-ročná inflácia stúpla na 4 percentá, zatiaľ čo ročný nominálny výnos dlhopisov predstavuje -0,4 percenta. Na 10-ročnom horizonte ročná anualizovaná inflácia stúpla na 2,8 percenta, zatiaľ čo dlhopisy zarobili 1,1 percenta ročne. Akcie si vedú lepšie, keďže ich priemerný ročný výnos za posledných 5 rokov dosahuje 13,4 percenta a za posledných 10 rokov 11,4 percenta.

Nominálny výnos v čase inflácie nič neznamená

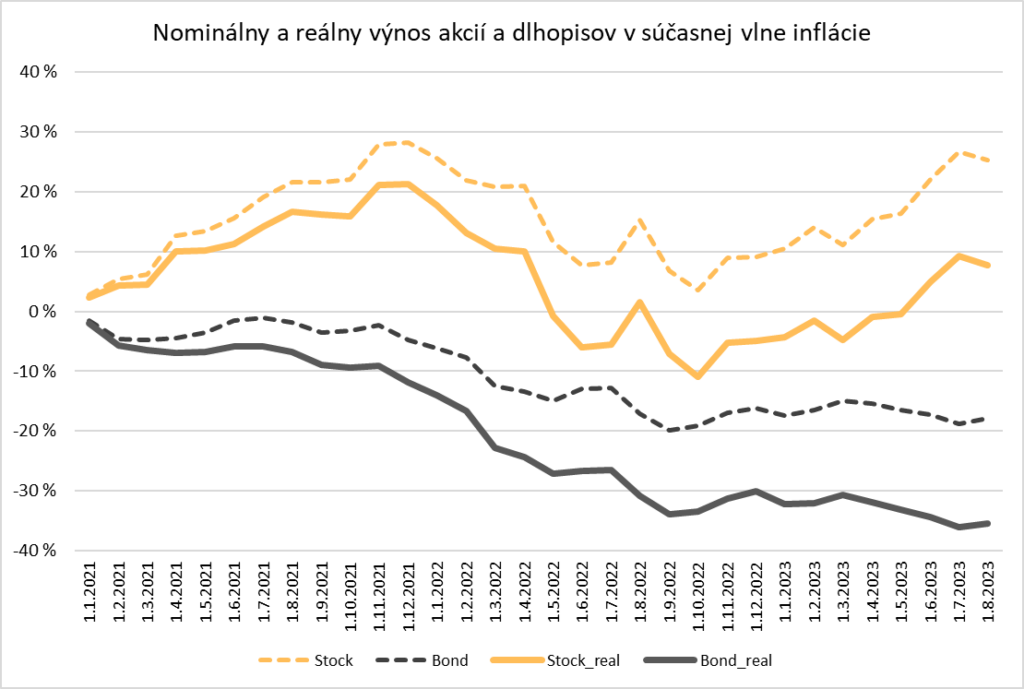

Ako je na tom investor v súčasnosti, pomohli mu investície do akcií či dlhopisov ochrániť kúpnu silu svojich úspor? Na prvý pohľad akcie od začiatku roka 2021 zarobili slušných 25 percent, pričom takmer prekonali vrcholy z konca roka 2021. Po odpočítaní inflácie však celkový výnos klesne na 8 percent, pričom vrcholy z konca roka 2021 sú veľmi vzdialené. Na druhej strane však akcie dokázali ochrániť kúpnu silu investora.

Dlhopisy sú v poklese už pri pohľade na nominálny výnos. To je spôsobené faktom, že pri vysokej inflácii nie je záujem o vyplácanie pravidelného fixného kupónu, navyše nižšieho, ako je miera inflácie. Pokles ceny dlhopisov zvyšuje výnos do splatnosti. Pre držiteľov dlhopisov je to však nepríjemná situácia. Majú na výber: predať dlhopis so stratou a investovať inde, alebo držať dlhopis do splatnosti a dostať späť aspoň svoj vklad (za predpokladu, že dlžník nezlyhá, čo je v prípade vlády menšie riziko než v prípade podnikov). Dlhopisy od začiatku roka 2021 prerobili investorom 18 percent, po započítaní inflácie dokonca 35 percent.

Spomalenie inflácie neznamená koniec rizika

Je možné po dvoch rokoch od začiatku najväčšej vlny inflácie za posledné dekády povedať, že investori sú už v bezpečí (minimálne tí, čo investovali do akcií)? Na to môže byť ešte priskoro. Inflácia postupne spomaľuje, ale či sa vyhneme recesii, to je dôležitá otázka. Pretože v dôsledku rastu inflácie je výnos ohrozený dva krát. Najskôr stratou hodnoty peňazí a neskôr recesiou.

Hoci je aktuálne medzi ekonómami a finančníkmi konsenzus, že smerujeme k mäkkému pristátiu, história danému scenáru vôbec nepraje. Za posledných 70 rokov sa len štyri krát stalo, aby americká centrálna banka (Fed) zvýšila sadzby o päť percentuálnych bodov, ako teraz. Pokles ekonomiky, teda recesia, sa dostavil vždy. Sním sa dostavil aj pokles na akciových trhoch. V skutočnosti na recesiu stačil aj menší rast sadzieb. Veľkú Recesiu z rokov 2008 – 2009 spôsobil rast sadzieb o 4,5 percentuálneho bodu, pričom boli o niečo nižšie ako teraz.

Kto investoval na začiatku roka 1973, keď nastal posledný inflačný šok porovnateľný s dnešným, si na prvý pohľad neviedol zle. Hoci sa do konca roka 1974 dostal do straty takmer 40 percent, v roku 1976 sa zo strát dostal. To je však nominálny výnos. Reálne musel čakať až do januára 1985 (teda 12 rokov), kým sa obnovila hodnota jeho peňazí. Pretože kto zarába 20 percent v čase, keď ceny stúpli o 30 percent nie je v zisku, ale skutočnosti v strate. V prípade dlhopisov to trvalo len o pár mesiacov dlhšie, ich cena prudko stúpla keď sa inflácia stabilizovala.

Ako to bude vyzerať ďalej, to bude záležať hlavne od toho, či sa dostaví recesia, alebo nie. Ak skutočne príde, nepriateľom investorov už nebudú rastúce ceny, ale pokles na akciovom trhu. V tom prípade je ale pravdepodobné, že dlhopisy začnú svoju stratu na akcie výrazne dobiehať.

Majte všetky informácie o dôchodkoch a investovaní s naším newsletterom

Okrem inflácie ďalším dôležitým faktorom je aj čas. Asi už každý z nás počul, že so sporením a investovaním máme začať čím skôr. Prečo je čas kľúčovým faktorom v sporení sa dočítate v tomto článku.